8月13日,星湖科技(600866)发布了资产重组方案修订稿。公司拟通过发行股份及支付现金相结合的方式购买宁夏伊品生物99.22%股份,其中拟以股份支付的比例约为85.28%,拟以现金支付的比例约为14.72%。本次交易完成后,伊品生物将成为星湖科技子公司。受下游需求旺盛推动及大股东广新集团的赋能支持,收购标的伊品生物2022年上半年经营业绩大幅提升,归母净利润达到7.86亿元。

参照对标企业梅花生物与阜丰集团往年业绩,行业下半年业绩将明显超过上半年,同时受益于2022年下游供需持续紧张,全行业将维持高景气度下持续高增长。

按照保守估算,伊品生物2022年全年归母净利润将超过16亿元,与2021年全年的归母净利润3.75亿元相比,将实现同比426.66%的强劲增长。

“蛇吞象”并购 净利润实现16倍增长

星湖科技2021年全年归母净利润1.06亿元,伊品生物完成并表后,预计星湖科技2022年归母净利润将达到17.2亿,与2021年全年的归母净利润1.06亿元相比,将实现同比1622.63%的强劲增长,即上市公司通过“蛇吞象”并购后净利润实现16倍增长。

伊品生物资产负债率从2021年底的65.48%下降至2022年6月底的60.98%,流动比率从2021年底的0.62倍提升至2022年6月底的0.75倍。

伊品生物销售净利率从2021年的2.6%提升至2022年上半年的9.61%,超过对标的梅花和阜丰过往5年的平均净利率8.24%。

星湖科技合理估值测算:在收购草案中,伊品生物对应100%的股权对价为54.18亿元。梅花生物2022年第一季度的业绩非常抢眼,收入按年增长26%,生物发酵行业今年的业绩值得期待,预计伊品生物2022年的收入增长25%,则伊品生物的估值应该增加至68亿(54亿*1.25)。

星湖科技公告显示,伊品生物销售净利率从2021年的2.6%提升至2022年上半年的9.61%,净利润水平可提升到原有水平的3.69倍,也即伊品生物的估值可以达到251亿(68亿*3.69),加上星湖科技原本约50亿的市值。

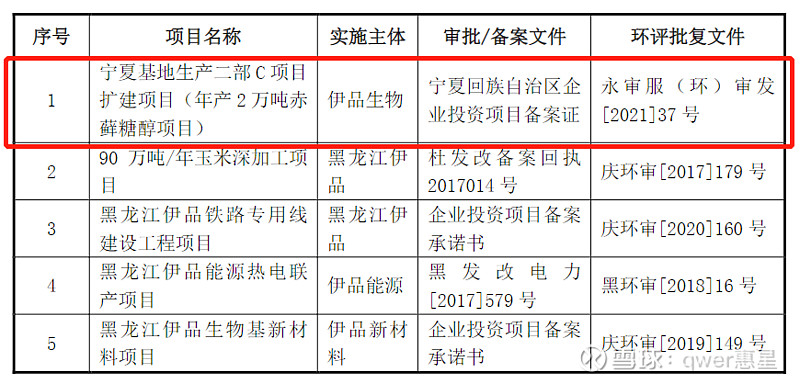

另外,2021年被广新集团并购后,随着经营的改善和资金的充裕,伊品生物加大了产品布局调整力度,以赤藓糖醇为例,截至2021年末,伊品生物共有5个在建项目,其中年产2万吨赤藓糖醇的宁夏基地生产二部 C 项目扩建项目将于2022年完成投资。赤藓糖醇领域的龙头企业三元生物,2021年销量8.1万吨,净利润5.35亿元。

简单推算伊品生物在该领域释放2万吨产能后,预计会有1.32亿元的净利润。截止2022年8月12日,三元生物静态市盈率16.51,对应到伊品生物将有22亿元估值。其二是生物基材:伊品生物目前已有较为明确投资计划的拟建项目5项,包括年产1万吨的生物基新材料项目。生物基材领域的龙头企业凯赛生物,2021年销量6.9万吨,净利润6.47亿元,伊品生物在该领域释放1万吨产能后,预计会有0.94亿元的净利润。截至2022年8月12日,凯赛生物静态市盈率76.53倍,对应到伊品生物将有72亿元估值。

可以预期并表后星湖科技的预估市值为301亿+新增业务板块估值94亿(22亿+72亿)=395亿。根据上市公司公告,此次增发9.22亿股,加上原有的7.39亿股,总共16.61亿股。按照301亿—395亿的估值区间,目标价为18.12元—23.78元。

大股东广新集团赋能 促动伊品生物经营提升财务改善

综合来看,下游需求旺盛,产品价量齐增,加上有效的成本控制,推动了伊品生物上半年的利润增长。2022年上半年下游饲用氨基酸及味精行业整体需求较强,产品价格上涨较多,带动伊品生物收入规模持续提升。同时伊品生物利用资金较为宽裕的优势,上半年更多采用了现货玉米采购方式,降低了代收代储等其他方式的采购规模,有效控制了玉米采购平均成本,成本上涨幅度远低于销售价格的上涨幅度,此外随着营业收入规模的增长,固定成本和费用出现了摊薄效应,为利润率提升创造了空间。

来自大股东广新集团的赋能支持,是伊品生物经营提升和财务改善的关键。2021年下半年广新集团完成对伊品生物的控制权收购后,充分借助国有资本投资平台的资金及管理优势,对伊品生物进行了一系列赋能管理,包括通过输送产业管理经验丰富的高端人才,全面提升伊品生物的治理及经营管理水平。通过拓展融资渠道等方式,对伊品生物进行财务赋能,从而促使伊品生物在较短时间内实现了债务减负、融资渠道拓展、采购和销售策略优化等变化,促进盈利水平和财务状况获得大幅提升。星湖科技与伊品生物二者同属生物发酵行业,产业链契合度天然较高。

市场预期重组完成后,星湖科技和伊品生物将充分利用各自优势,在现有业务产业链上相互延伸,并在技术研发、销售渠道、采购渠道、财务融资等方面形成优势互补,充分发挥协同效应,从而增强上市公司的核心竞争力。随着星湖科技经营规模、利润水平、市场地位的提升都将促进市值上升,达到大型公募、保险等大资金的关注门槛,给公司的估值带来新的催化。同时,星湖科技承诺交易完成后,每年累计现金分红总额不低于当年净利润的30%。可以预见,星湖科技作为生物发酵领域龙头企业之一,业绩即将迎来戴维斯双击的机会。

(具体相关数据详见以下附件)